Набиуллина рассказала, когда снизятся ставки по ипотеке

С июля 2025 года банкам запретят брать с заемщиков плату за сниженные кредитные проценты

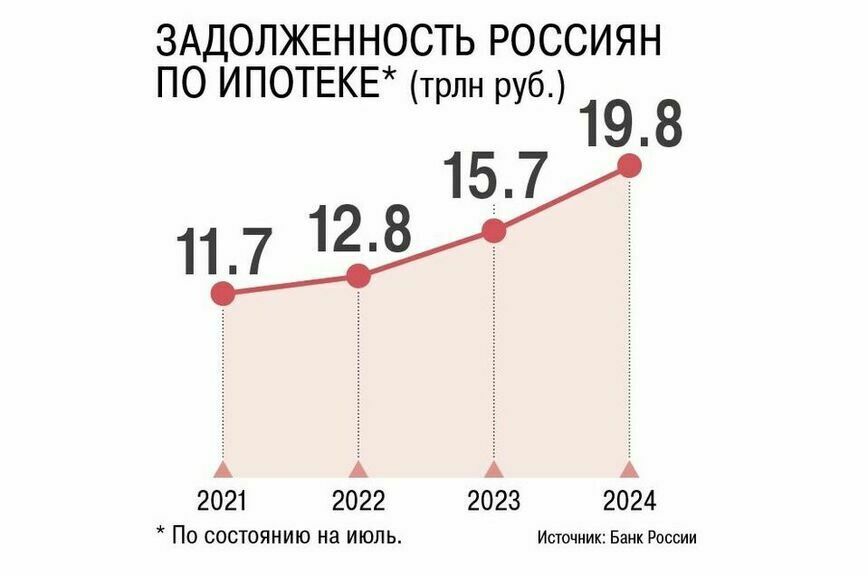

По мере того, как нынешний всплеск инфляции будет затухать, ставки по ипотеке неизбежно должны пойти вниз. С другой стороны, уже состоявшееся ограничение масштабов льготных программ будет вести к стабилизации цен на квартиры. Это означает, что и рост доходов людей снова сможет опережать рост цен на недвижимость, как это было раньше, то есть жилье станет доступнее. Об этом заявила глава Центробанка Эльвира Набиуллина 30 июля в Совете Федерации на заседании Совета по развитию финансового рынка при палате регионов.

По мнению председателя ЦБ, льготные ипотечные программы должны быть строго адресными, решать экономические и социальные задачи. При этом важно бороться против разного рода сомнительных схем, которые расцвели в стране накануне закрытия программы льготной ипотеки 1 июля. Поэтому недавно регулятор договорился с банками об ипотечном стандарте, который, в частности, предполагает запрет банкам брать с заемщиков плату за сниженную ставку.

…И тогда жилье станет доступнее

Ипотека вновь может стать доступной при низкой инфляции. К примеру, накануне пандемии банки выдавали кредиты под 8-9 процентов годовых без всякой бюджетной поддержки в рамках дорогостоящих льготных программ, напомнила Эльвира Набиуллина. Соответственно, ставки по ипотеке неизбежно должны пойти вниз по мере затухания нынешнего всплеска инфляции, уточнила она.

В то же время уже состоявшееся ограничение масштабов льготных программ будет вести к стабилизации цен на жилье. «Это означает, что и рост доходов людей снова сможет опережать рост цен на жилье, как это было раньше. Это и есть повышение доступности жилья», — подчеркнула глава ЦБ.

Набиуллина отметила, что льготные программы должны стать строго адресными, «они должны решать экономические и социальные задачи». «Что еще важно сказать? Мы будем бороться против разного рода схем ипотеки. Перед завершением широкой льготной программы эти схемы снова расцвели. И чего здесь только нет: и рассрочка, и так называемый кешбэк, и очень льготные ставки. Но за этими всеми завлекаловками для людей стоит либо завышение цены квартиры, либо резкий рост платежей впоследствии», — обратила внимание руководитель регулятора.

По ее словам, все эти схемы для людей непрозрачны и запутаны. Поэтому недавно ЦБ договорился с банками о введении ипотечного стандарта. «То есть тот стандарт, который исключает использование всяких рискованных схем. Он заработает с начала следующего года, в части запрета брать с заемщиков плату за сниженную ставку — с июля следующего года», — заверила Набиуллина.

Нужна «прицельная» ипотека

Резкое сокращение объемов субсидируемой ипотеки может привести к снижению спроса и, соответственно, объемов нового строительства, что угрожает программам регионального комплексного развития территорий, обновления аварийного жилищного фонда и ремонта сетей. Однако, по мнению председателя Совета Федерации Валентины Матвиенко, от «охлаждения» рынка недвижимости не должны пострадать люди. «Возможно, необходимо активнее развивать программы точечного стимулирования спроса на жилье, например по регионам, по профессиям и с учетом нынешних ставок с разумным и посильным участием бюджета», — заявила спикер.

Особое внимание здесь, убеждена Матвиенко, нужно уделять малым городам и тем субъектам Федерации, где есть тенденция к оттоку населения. Пока что, по данным Совета Федерации, на пять регионов — Москву, Санкт-Петербург, Краснодарский край, Московскую и Ленинградскую области — приходится около 35 процентов всего построенного жилья по программе льготной ипотеки. Одновременно в половине городов России (это более 600 городов) фиксируется практически нулевой ввод жилья.

«У нас большая страна, очень разные регионы, в том числе с точки зрения демографии, и понятно, что нельзя всех «стричь под одну гребенку». Поэтому льготные ипотечные программы должны быть продуманными, «прицельными» и прежде всего работать не на разрастание мегаполисов, а на то, чтобы люди могли приобрести себе комфортное новое жилье на своей малой родине, в любой точке нашей страны», — заявила Матвиенко.

В связи с этим она предложила вместо того, чтобы субсидировать всю разницу между льготной и ключевой ставкой, как это было раньше, фиксировать размер самой субсидии. Это, считает спикер, будет более понятно для всех участников, позволит сохранить спрос и темпы ввода жилья и будет прогнозируемо для бюджета, а также не приведет к колебаниям расходов в случае изменения ключевой ставки.

Перекрыть воздух дропперам

Еще одна важная тема, которая не сходит с повестки законодателей и регулятора, — мошенничество в финансовой сфере. Чтобы переломить ситуацию, Центробанк делает ставку на обмен данными о так называемых дропперах — людях, через которых преступники выводят похищенные деньги. Это самое уязвимое звено для мошенника, считает Эльвира Набиуллина.

«У нас есть база данных, которая пополняется информацией от банков и от МВД. На прошлой неделе вступил в силу закон, по которому банки уже не просто имеют право, а обязаны отключать дропперов от дистанционного обслуживания, если информация о них поступила из системы МВД в рамках расследования уголовных дел. И дропперы лишаются возможности выводить деньги, потому что абсолютно все банки подключены к нашей базе», — сказала глава ЦБ.

Но мало обезопасить переводы, убеждена она, нужно еще бороться и с кредитным мошенничеством. Здесь две проблемы. Первая — чисто социальная инженерия, когда человека побуждают взять кредит и передать деньги мошенникам. Вторая проблема — когда мошенники оформляют микрозайм на имя человека без его ведома.

«Мы подготовили предложение по законопроекту против таких кредитных схем мошенничества и будем просить вас о поддержке, — обратилась к сенаторам Эльвира Набиуллина. — Что мы предлагаем? Мы видим, что банки научились выдавать кредит практически мгновенно. Это удобно для людей, быстро получить кредит, но нельзя делать это вслепую. Если банк подозревает, что заемщик зомбирован мошенниками, нужен период охлаждения, чтобы человек мог разобраться».

Например, два дня, если кредит достаточно крупный, скажем, от 200 тысяч рублей, уточнила председатель Банка России. Она напомнила, что такой же период охлаждения заработал с прошлой недели по подозрительным переводам.

Что касается микрофинансовых организаций, то в ЦБ рассматривают варианты усиления идентификации заемщиков, чтобы не оформляли кредиты без подтверждения, «что человек знает, что он теперь обязан по этому кредиту, чтобы нельзя было повесить этот микрозайм на человека по одной копии паспорта». Помимо этого, регулятор ожидает, что эффект в борьбе с мошенниками окажет и закон о самозапретах на кредиты, который заработает в следующем году.

Читайте также:

• Что изменится после повышения ключевой ставки ЦБ до 18 процентов

2246

2246

Ещё материалы: Эльвира Набиуллина, Валентина Матвиенко