Самозанятых предложили избавить от лишних уведомлений

Бизнесменов, отказавшихся от упрощенной системы налогообложения, хотят освободить от обязанности сообщать об этом в налоговую

Для предпринимателей, которые решили стать самозанятыми, предлагают исключить требование отправлять в налоговые органы уведомление о том, что они перестают применять другие системы налогообложения. Предполагается, что это произойдет автоматически в тот же день, когда они зарегистрируются в качестве плательщиков налога на профессиональный доход. Такой законопроект планирует внести в Госдуму заместитель председателя Комитета Государственной Думы по туризму и развитию туристической инфраструктуры Наталья Костенко 18 августа.

Уже больше пяти миллионов

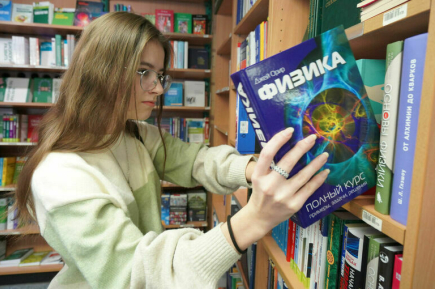

Эксперимент по особому налоговому режиму для самозанятых запустили в 2019 году. Сначала он действовал в отдельных регионах, а в 2020 году его распространили на всю страну. И если к весне 2020 года в качестве самозанятых зарегистрировались около полумиллиона человек, то на конец июля этого года таковых стало уже около 5,4 миллиона, следует из статистики Федеральной налоговой службы. Из них налог на профессиональный доход применяют 5,1 миллиона физических лиц и 0,3 миллиона индивидуальных предпринимателей. Это, например, репетиторы, парикмахеры, мастера маникюра, няни, фотографы и дизайнеры.

У статуса самозанятого есть свои преимущества. Чтобы встать на учет, не нужно идти в налоговую — достаточно зарегистрироваться в приложении «Мой налог». Не надо подавать декларации, открывать отдельный счет в банке, вести бухгалтерскую отчетность. Привлекателен и размер налога на доход от профессиональной деятельности — 4 процента с денег, полученных от клиентов — физических лиц, и 6 процентов — от компаний и индивидуальных предпринимателей. Но самозанятым можно стать, только если у предпринимателя нет наемных сотрудников, работающих по трудовому договору, а его доход не больше 2,4 миллиона рублей в год. Нельзя использовать этот режим, также если бизнесмен собирается продавать подакцизные товары.

Минус еще один барьер

По закону, действующие предприниматели могут поменять свой статус и стать самозанятыми, чтобы избавиться от лишней отчетности и платить налоги по льготной ставке, если, конечно, они отвечают перечисленным критериям.

Но есть некоторые подводные камни. В случае перехода на налог на профдоход предпринимателю нужно в течение месяца отправить в налоговый орган уведомление о прекращении применения упрощенной системы налогообложения или единого сельскохозяйственного налога, которые он платил, будучи ИП. Если он этого не сделает или отправит уведомление позже, статус плательщика налога на профдоход аннулируют.

Практика показывает, что многие предприниматели, переходя в статус самозанятого, не отправляют уведомление или пропускают сроки, в том числе из-за того, что они не знают о такой обязанности, пояснила депутат Наталья Костенко. Соответственно, теряя статус самозанятого, предприниматель сталкивается с необходимостью оплачивать налоги и сборы в повышенном размере — ведь ставки, предусмотренные для «упрощенки» и налогообложения для сельхозпроизводителей могут быть выше налога на профессиональный доход, отметила она.

Например, при упрощенной системе налогообложения нужно уплачивать 6 процентов от суммы доходов организации либо 15 процентов от суммы доходов, уменьшенных на величину ее расходов. Надо также уплачивать налог на имущество в отношении отдельных объектов и НДС (в общих случаях — 20 процентов). Для производителей, которые занимаются растениеводством и животноводством, единый сельхозналог составляет 6 процентов с дохода, уменьшенного на величину расходов. Также они признаются плательщиками НДС, хотя их могут освободить от него в определенных случаях. Ставка налога в случае реализации продовольственных товаров — 10 процентов. Нужно платить и налог на имущество, которое не задействовано непосредственно в сельскохозяйственной деятельности. Законами регионов могут быть предусмотрены пониженные ставки.

Чтобы упростить переход предпринимателей в самозанятые, Наталья Костенко разработала законопроект, по которому применение физическим лицом упрощенной системы налогообложения или системы налогообложения для сельскохозяйственных товаропроизводителей будет автоматически прекращаться со дня его постановки на учет в качестве налогоплательщика налога на профессиональный доход. Документ планируется внести в Госдуму 18 августа.

«Сам законопроект еще предстоит детально изучить, но инициативы, которые направлены на автоматизацию процессов и снятие барьеров для самозанятых, — это верное направление», — сказал «Парламентской газете» член Комитета Госдумы по бюджету и налогам Айрат Фаррахов.

Рисков, что предприниматели станут массово переходить на налог на профдоход, он не увидел. По его словам, когда закон о самозанятых только принимали, были опасения, что действующие предприниматели «уйдут в самозанятые» и субъекты РФ потеряют на налоговых поступлениях в их бюджеты. Но этого не случилось. Тем не менее части предпринимателей работать в качестве самозанятых выгоднее и удобнее, и, если они принимают такое решение, на их пути не должно быть излишней бюрократии.

29058

29058

Ещё материалы: Айрат Фаррахов, Наталья Костенко