На россиян надвигается радикальный пенсионный эксперимент

Пенсия граждан России «худеет» на глазах: уменьшается её отношение к средней зарплате, к прожиточному минимуму

В июле Минфин направил в Правительство России доработанную концепцию ИПК (индивидуального пенсионного капитала), согласованную с Банком России и Минэкономразвития. Об этом сообщила пресс-служба финансового ведомства. Но представитель министерства не уточнил, устранены ли разногласия по концепции с социальным блоком Правительства. Уже осенью, сказал председатель Комитета Госдумы по финансовому рынку Анатолий Аксаков, соответствующий законопроект планируется внести в Государственную Думу.

Очарованные иллюзией

Пенсия россиян «худеет» на глазах: уменьшается её отношение к средней зарплате, к прожиточному минимуму. Но ждать перемен к лучшему придется долго. Согласно варианту целевого прогноза Минэкономразвития до 2035 года, в ближайшие 20 лет реального роста пенсий в России не будет. Это оптимистический прогноз. Есть более негативный: к этому времени пенсии вообще могут исчезнуть, а нуждающиеся пенсионеры будут получать государственные пособия. Это вполне возможный и даже не худший вариант, считает ректор Академии народного хозяйства и государственной службы Владимир Мау.

Кстати, отношение средней пенсии к средней зарплате (так называемый коэффициент замещения) снизится с 34,7 процента в 2016 году до 32,2 в 2019-м. А Конвенция Международной организации труда (МОТ), принятая ещё в 1952 году, рекомендует, что этот коэффициент должен быть не менее 40 процентов. По оценке председателя совета Центра стратегических разработок Алексея Кудрина, в 2025 году этот показатель снизится до 28 процентов. Это, впрочем, не критично. Россия не присоединилась к Конвенции МОТ и придумала свой социальный барометр — прожиточный минимум для всех и прожиточный минимум для пенсионеров (ПМП). В этом году он составит около девяти тысяч рублей. Так что всегда легко отчитаться: с 2005 года пенсия по старости обгоняет ПМП. Правда, её отношение к минимуму за три года снизится с 1,61 до 1,42.

Такой курс прописан в бюджете Пенсионного фонда России на 2017-2019 годы. За это время номинальный размер пенсии увеличится на 11,3 процента (до 14 008 рублей), а инфляция — на 14,7. В прежних документах (программа развития пенсионной системы 2012 года и «Основные направления деятельности Правительства» 2013 года) планировалось довести среднее ветеранское довольствие к 2019 году до 2,5-3 прожиточных минимумов. Позже этот показатель исчез из официальных бумаг, но недавно вновь появился. Но цель в 2,5-3 ПМП перенесена на 2030 год.

В очередном международном «пенсионном» рейтинге Россия оказалась на 40-м месте из 43 стран, опередив лишь Бразилию, Индию, Грецию. Председатель Комитета Госдумы по труду, социальной политике и делам ветеранов Ярослав Нилов в принципе согласился с выводами «Глобального пенсионного индекса»: «Не знаю, насколько точно распределяли в рейтинге места, но, к сожалению, положение наших ветеранов безрадостно, и не будем на зеркало пенять».

Согласно варианту целевого прогноза Минэкономразвития до 2035 года, в ближайшие 20 лет реального роста пенсий в России не будет.

Социологические опросы россиян тоже малоутешительны. Их страшит неизвестность — непрерывная чехарда с пенсиями и пенсионной системой. За последнюю четверть века Россия пережила шесть пенсионных реформ. Многократно изменялись размеры страховых взносов, механизмы их сбора. Только в 2015 году заработала балльная формула, закрепленная тремя новыми законами, а уже в мае 2016 года министр финансов Антон Силуанов заявил о её неизбежной перестройке.Его заместитель Алексей Моисеев вскоре рассказал, как министерство вместе с Центральным Банком, специалистами МВФ и Всемирного банка разрабатывают новую модель пенсионного обеспечения. Процесс, как повторял родоначальник наших перестроек Михаил Горбачев, пошёл. И пошёл с курьерской скоростью. За образец, по словам Моисеева, взяты системы Австралии и Новой Зеландии. Переориентация с родного континента на далекий неведомый — свидетельство бесплодности партнёрства с ближними соседями. Новых партнёров, как нельзя кстати, предложили международные финансовые гиганты МВФ и ВБ, очарованные удачной, на их взгляд, заменой страховой системы на накопительную. Цель грядущей пенсионной реформы по сценарию Минфина и Центробанка — сформировать в России альтернативную, или скромнее — вторую, пенсию через систему индивидуального пенсионного капитала.

Бюджет не может обеспечить части наших граждан ту пенсию, которую они хотели бы иметь. Получаемые ими средства позволяют только выживать. Но у россиян есть ещё ресурсы, которые они могут вложить в будущее. Уникальность нашего пенсионного ИПК в том, что вашими деньгами будут заниматься профессионалы — соблазняет первый зампред ЦБ Сергей Швецов, словно забыв, что эти профессионалы уже управляют — и весьма неудачно — средствами ветеранов.

ИСТОРИЯ С ГЕОГРАФИЕЙ

Сопредседатель экономического клуба имени Шарапова, доктор экономических наук Валентин Катасонов рассказал изданию, что эта «уникальность» с длинной бородой — ей за двести лет:

- В Англии в начале XIX века в разгар промышленной революции появилась большая армия наёмных рабочих. Банки придумали, как можно снять с них свою прибыль и предложили отчислять часть зарплаты на специальный счет. Его владелец лет через 30-40, закончив работу, будет жить за счёт накопившихся средств и процентов на них. Так появилась первая пенсионная услуга — прообраз пенсионной пенсии.

Самая молодая из финансовых систем — пенсионная. По инициативе легендарного канцлера Бисмарка в Германии в конце XIX века был принят Пакт поколений. Его суть: все работающие немцы отчисляют часть своих доходов в специальный фонд и «кормят» ветеранов. Так начала формироваться первая в мире обязательная государственная страховая система. Ей, а её называют солидарной, распределительной, уже около 130 лет. Государство поддерживает фонд серьёзными дотациями, что сохраняет надёжность и стабильность обеспечения ветеранов даже после воссоединения двух Германий. Страховой тариф сейчас 19 процентов, выплачивают его поровну работник и предприятие.

Действует и частная система, тоже поддерживаемая государством. Европейцы завидуют устойчивости и эффективности страховой системы Германии, хотя у немцев не самые высокие пенсии. Расчётная средняя пенсия — 1230 евро, а реальные — даже меньше. Немало граждан получают 700-800 евро, что ниже среднего достатка. Но Германия действительно социальное государство, которое никого не оставляет на произвол судьбы, она на третьем месте в мире по благополучию пожилых людей.

В очередном международном «пенсионном» рейтинге Россия оказалась на 40-м месте из 43 стран, опередив лишь Бразилию, Индию, Грецию.

Опыт немцев в той или иной мере заимствовало большинство европейских государств. Среди них и Великобритания, шагнувшая далеко вперёд со времен промышленной революции. У неё одна из старейших пенсионных систем мира — действует с 1908 года, претерпев немало изменений. Каждая из европейских стран выстраивает своё пенсионное обеспечение с учётом национальных, экономических, организационных, демографических особенностей и традиций. Общее для них — многофункциональность. Основа — государственное обязательное страхование, охватывающее до 90 процентов населения. Доля обязательного распределительного обеспечения — до 70 процентов пенсии по старости и свыше 40 процентов замещения прежней зарплаты. Её дополняют корпоративные (профессиональные), индивидуальные накопительные пенсии.У каждой из европейских пенсионных систем свои особенности, свои источники финансирования… и свои проблемы. В эти нелегкие для экономики времена правительства всех государств пытаются как-то урезать социальные и, в частности, пенсионные расходы. Эти инициативы встречают массовый, организованный профсоюзами отпор — массы солидарно отстаивают святая святых, свой достаток в старости. Основные политические партии вынуждены считаться со своим главным избирателем.

Срочная переориентация

Россия стремительно копировала опыт европейских пенсионных схем, пытаясь найти те, вписавшись в которые, удастся получить быстрый и сильный эффект. Если не догнать, то хотя бы приблизиться по обеспечению ветеранов.

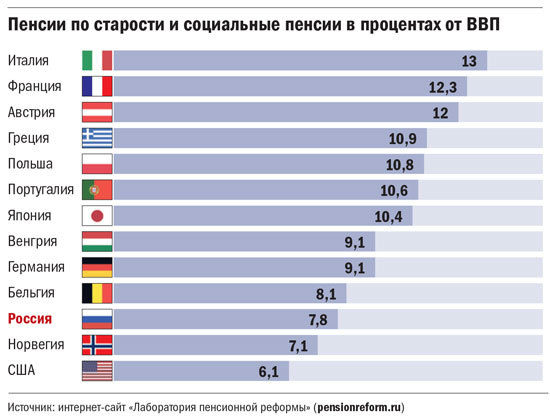

Но чужие одежды редко бывают впору — то жмут, то провисают. Тем более что, копируя европейские системы, мы не стремились наполнить их европейским содержанием. И получилось — те же формы, но внутри пусто. Жизнь россиян немного короче и труднее, чем у европейцев. В монографии «Пенсионные системы и пенсионные реформы» автора-составителя доктора экономических наук Оксаны Дмитриевой есть таблица «Пенсии по старости и социальные пенсии в процентах от ВВП». Этот показатель у Австрии — 12, Бельгии — 8,1, Венгрии — 9,1, Германии — 9,1, Греции — 10,9, Италии — 13, Франции — 12,3, Польши — 10,8, Португалии — 10,6, США — 6,1, Японии — 10,4, Норвегии -7,1. У России — 7,8 процента ВВП.

Получается, тратим на ветеранов больше, чем другие страны, но обеспечиваем их гораздо хуже. Объяснение этому одно — неэффективная организация всей системы пенсионного обеспечения. По сути своей — это сообщающиеся сосуды, сколько в один нальётся, столько из другого и выльется. Если четверть века государство упорно и последовательно перекрывает финансовые источники Пенсионного фонда России (ПФР), сокращает страховой тариф, предоставляет многочисленные льготы по его уплате территориям, отраслям, компаниям, не борется с теневой экономикой, то он неизбежно становится дефицитным.

Например: в 2003 году шесть процентов страховых сборов отдали на формирование накопительной системы, в 2005 году сразу на восемь процентов снизили страховой тариф. Значит, у 32 миллионов ветеранов отняли 14 процентов казны, из которой финансировали их довольствие. Государству пришлось срочно перечислить ПФР полтриллиона рублей. С тех пор и перечисляет безостановочно. В прошлом году трансферт составил уже три триллиона. Этой цифрой оперируют экономический блок Правительства и Центробанк, убеждая: так жить дальше нельзя. При всей бухгалтерской точности расчета он — обман, страшилка для общества. В действительности огромный дефицит пенсионного бюджета создан самим Правительством.

Почему же нашим и мэвээфовским финансистам по сердцу пришлась именно австралийская модель? Она значительно дешевле европейских — затраты на неё всего около пяти процентов ВВП. При этом Австралия входит в число 12 стран, где лучше всех живётся пожилым людям. В стране две пенсии: государственная (оплачивается из бюджета страны и предоставляется всем гражданам, достигшим 65-летнего возраста, не имеющим существенного дохода, собственности) и частная, обязательная накопительная. Тариф — 18 процентов месячного дохода. Его пополам оплачивают работник и предприятие.

Большая ошибка

Финансовый блок российского Правительства активно добивается начала реформирования пенсионной системы уже с будущего года. Объясняется это тем, что без реформы ПФР превратится в черную дыру федерального бюджета. С такой оценкой не согласен министр Максим Топилин. В интервью телеканалу РБК в феврале этого года он обосновал свое мнение.

«Говорить о дефицитности пенсионной системы большая ошибка. Она дефицитна только из-за наших решений, — заявил он. — Иными словами — её дефицит рукотворный. И обусловлен он не тем, что пенсионеров больше, чем работников, демографией, а создан исключительно принимаемыми законами. Пенсионную систему вполне обеспечивают страховые взносы. Если убрать все трансферты, не связанные с выплатой пенсии, все трансферты по льготам, то никаких дотаций и не потребуется. Если бы не принимали решения о льготных ставках, о валоризации (надбавках советским пенсионерам), льготным размерам выплат отдельным категориям граждан, вывели бы досрочные пенсии из системы обязательного пенсионного обеспечения, не потребовались бы и трансферты. В страховой системе в принципе не должно быть никаких льгот»…

Удивительна откровенность министра, которого нередко критикуют за неэффективность и несбалансированность пенсионной системы.

«ПФР зачастую выполняет не свои функции: администрирует материнским капиталом, различными региональными выплатами к пенсиям, софинансированием региональных программ по строительству социальных учреждений. На все это нужны дополнительные деньги, — отметил Максим Топилин в том же интервью. — Государство разрешает некоторым работодателям платить во внебюджетные фонды меньше, чем другим. Например, территориям с опережающим развитием установлен тариф страховых взносов не 22, а шесть процентов от фонда оплаты труда. По закону тарифы в ПФР 26 процентов, но каждый год Правительство продлевает льготный тариф в 22 процента. Это сразу минус 500 миллиардов рублей в год из ПФР. А ещё тарифы в ТОР, в свободных экономических зонах, для малого бизнеса, для IT-отрасли. Принимая решения о льготах, Правительство автоматически перечисляет средства для возмещения потерь пенсионной системы»…

У ловких людей масса затей

Эта прямота министра говорит о больших проблемах Пенсионного фонда. Но, судя по небывалой активности Минфина в продвижении новой системы, старая система его уже мало интересует. И уже подготовлена её замена — ИПК (система индивидуального пенсионного капитала). Перестройка, вероятно, затронет не только накопления. Не исключена и замена распределительной пенсии на австралийские достойные «пособия по старости», о которых сказал Владимир Мау. Но вряд ли у России есть деньги на это. Австралийское пособие для человека без стажа и страховых взносов значительно «солиднее» нашей средней пенсии, ради которой надо хорошо поработать лет 30. Ещё важнее пособие подкрепляется пакетом социальных льгот. Это — бесплатные медицина, лекарства, проезд на территорию штата. Такого у нас нет и не будет. А будет, скорее всего, полтора-два прожиточных минимума. Повторится та же европейская история — хорошая форма при скудном наполнении.

Более своевременна и значима идея разделить страховую и накопительную пенсии. Глава Центробанка Эльвира Набиуллина уверена: «ИПК позволяет обеспечить среднему классу достойную пенсию, прежняя же система это не позволяла». Об этом она сказала на финансовом форуме Минфина прошлой осенью. Но давайте уточним, сколько же россиян в этом среднем классе. По данным Финансового университета при Правительстве РФ и Росстата: 2012-й год — 18 процентов населения, 2013-й — 18, 2014-й — 14, 2015-й — 10, 2016-й — 7, 2017-й — 5. А как быть остальным?

Доктор экономических наук Евгений Гонтмахер объяснил: те, кто получает более 50 000 рублей в месяц, могут попытаться накопить добавку к государственной пенсии. Таких сегодня 19 процентов населения. Остальные, как и прежде, будут жить на скромную государственную пенсию.

Хорошо зарабатывающие и раньше имели все возможности копить на свою вторую пенсию. Если верить статистике, более 40 процентов населения участвуют в различных накопительных программах. Общий объём накоплений около четырёх триллионов рублей: в НПФ — 2,1 триллиона, в ВЭБ — 1,8 триллиона, в УПК (управляющих компаниях) — 39 миллиардов. Подавляющая часть этих средств — деньги, изъятые из страховых взносов, которые за 14 лет потеряли из-за инфляции едва ли не половину своей стоимости.

Ещё раз процитируем Максима Топилина. В интервью ТАСС он сравнил НПФ с финансовыми пирамидами: «За 13 лет формирования пенсионных накоплений НПФ уподобились финансовым пирамидам, которые не способны работать без постоянных новых влияний. Причем и работают они с низкой доходностью». Тем более странно, что Минфин и Центробанк выстраивают свой ИПК на этих фондах. Только они будут иметь право работать с накоплениями россиян. В НПФ должны быть автоматически зачислены по умолчанию все работающие будущие пенсионеры. Но если кто-то из них вздумает выйти из системы — пусть пишет заявление. Такая вот демократия или финансовая коллективизация. Коммерческие фонды давно мечтали стать монополистами на рынке накопительного пенсионного страхования. Невероятными усилиями и ловкостью выманивали «молчунов» из ПФР и ВЭБ. И вот мечта, обещающая огромный финансовый капитал, сбывается.

Общий объем накоплений около четырех триллионов рублей: в НПФ — 2,1 триллиона, в ВЭБ — 1,8 триллиона, в УПК (управляющих компаниях) — 39 миллиардов.

В страховании примут участие государство и работодатели. Государство фактически будет удваивать вносимый взнос за счёт уменьшения НДФЛ, работодатель добавлять ещё половину взноса своего работника. Федеральный бюджет вынужденно пойдет на серьёзные издержки. По расчётам аналитиков «Ведомостей», бюджет может потерять при сегодняшнем количестве участников НПФ (30 миллионов) за два предстоящих года 146,2 миллиарда рублей. Если в НПФ вольются и «молчуны» (ещё 20 миллионов человек), то это обойдётся в 243,8 миллиарда рублей. Добавим, что и бюджет ПФР будет терять столько же из-за снижения страховых взносов. Правда, как быть с «молчунами» и их накоплениями, ещё не договорились.Реальны ли планы, подготовленные в собственном финансовом круге? Скорее всего, да. К сожалению, Минфин и Центробанк не оставляют выбора: или ИПК, или отказ от накопительной пенсии. По мнению Алексея Кудрина, это приговор действующей системе: «Люди с доходами ниже трёх прожиточных минимумов, имеют средства только на текущее потребление, а таких примерно 60 процентов. В итоге накопительная система охватит лишь треть россиян». Но он уверен: отказ от неё — стратегический просчёт и большая ошибка. А это касается большинства граждан и обеспечивает серьезный объём накоплений. При реорганизации многие из них можно потерять…

Погнались за длинными деньгами — получили длинные проблемы

Фото Вячеслава Красноперова

15 лет назад финансисты Правительства добились изменения пенсионной системы, и немалая часть страховых взносов стала изыматься для формирования так называемых накопительных пенсий. Хотя экспертное сообщество предупреждало: Боливар не вынесет двоих. С ними не спорили, их просто не слышали. Пока бюджеты (и Пенсионного фонда, и федеральный) не оказались в тупике. Теперь те же финансисты навязывают свое видение выхода из этого тупика. Как и прежде — весьма сомнительные… Так считает зампредседателя фракции ЛДПР в Государственной Думе, председатель Комитета по труду, социальной политике и делам ветеранов Ярослав Нилов

В завершение весенней сессии большинство депутатов одобрили в первом чтении изменения в законы, регулирующие деятельность негосударственных пенсионных фондов (НПФ). Новшества, которые оцениваются как радикальные, предусматривают, помимо прочего, введение дополнительной постоянной части вознаграждения для НПФ и управляющих компаний (УК), которая не будет зависеть (вдумайтесь в это!) от результатов их деятельности. Если проще, то будущих пенсионеров хотят заставить содержать НПФ за счёт своих пенсионных накоплений.Фракция ЛДПР проголосовала против того, чтобы действительные и мнимые трудности преуспевающих финансовых посредников переложили на плечи людей.

В основе системы пенсионного обеспечения — обязательные страховые взносы, выплачиваемые работодателем за всех своих сотрудников. После реформы 2002 года ПФР перечисляет шесть процентов этих взносов, по выбору самих россиян государственным и негосударственным управляющим компаниям и пенсионным фондам, которые вкладывают полученные средства в различные проекты, чтобы приумножать накопления инвестиционным доходом. И НПФ, и УК занимаются этим не бескорыстно. Управляющая компания берёт себе до 10 процентов заработанного дохода, перечисляя оставшийся фондам, доля которых — 15 процентов «остатка». То есть четверть прибыли от инвестиций уходит управленцам. Казалось бы, беспроигрышный вариант — твори и зарабатывай. Но то ли «творчество» подводит, то ли аппетиты творцов обгоняют возможности реальной экономики.

Теперь им намерены разрешить брать «плату» с будущих пенсионеров, деньгами которых они распоряжаются. Менеджеры и акционеры (сейчас идет акционирование НПФ) не уверены в эффективности вложений доверенных им средств и «стелют себе соломку». По мнению авторов законопроекта, это будет способствовать повышению эффективности деятельности субъектов инвестирования. Однако в НПФ (их около 50) сконцентрировано более двух триллионов рублей. Всего один процент от них — уже 20 миллиардов! Зато о «соломке» для ветеранов — владельцев накоплений законопроект умалчивает. Так что, скорее всего, дополнительное постоянное вознаграждение — премия Правительства фондам, «пострадавшим» от заморозки накопительных пенсий.

Для бюджета и пенсионеров (нынешних и будущих) было бы гораздо разумнее и эффективнее, если бы государство напрямую вкладывало бы инвестиции в экономику, а не пускало по заведомо убыточному кругу.

Инфляция съедает накопления

Вот уже третий год нет подпитки страховыми деньгами, хотя прежние два триллиона остаются в их распоряжении. А заморозка сама по себе подтверждает изначальную несостоятельность реформы 2002 года. Все 15 лет инвестиционный доход, полученный финансовыми посредниками даже при самой дорогой нефти, не достигал уровня инфляции. Обсуждая общий убыток НПФ (7 процентов, или 200 миллиардов рублей), заместитель председателя Правительства Ольга Голодец резко ответила на сетования по поводу заморозки накоплений: «Если брать зарплату, с которой производятся отчисления сегодня, то представьте, что это будут за деньги через 40 лет. Вот какая пенсия, которая ожидает людей, когда-то выбравших накопительную пенсионную систему»…

Её авторы утверждали, что это единственный способ обеспечить достойную старость. Накопления как инвестиции будут зарабатывать на неё, а экономика получит длинные деньги. Результат — инфляция сожгла большую часть накоплений, которые не ускорили, а фактически затормозили развитие экономики. Пострадали и нынешние пенсионеры — им заведомо занизили пенсии, изъяв часть страховых средств. Выиграли только финансовые посредники.

Получается, что лишь ради них и была выстроена схема движения денег. Простая и хитроумная. Из ПФР в НПФ уходят страховые взносы. На большую их часть фонды покупают государственные ценные бумаги, то есть дают заём федеральному бюджету под 6-8 процентов годовых. Федеральный бюджет направляет фактически взятый кредит как трансферт в ПФР, чтобы погасить недостачу для выплаты пенсий. Замкнутая схема с отводом для НПФ. Для бюджета и пенсионеров (нынешних и будущих) было бы гораздо разумнее и эффективнее, если бы государство напрямую вкладывало бы инвестиции в экономику, а не пускало по заведомо убыточному кругу. Бенефициар его — НПФ. Правда, немало выигрывает и Минфин. Он, казалось бы, привлекает дополнительные средства в бюджет… Увы, за счёт самого бюджета.

Пенсионные фонды в других странах приобретают государственные ценные бумаги как наименее рискованный способ зарабатывания денег. Хотя уже скорее приобретали — сейчас это мало выгодно, и приходится рисковать, участвовать в спекулятивных операциях. Но тут по сравнению с Россией колоссальная разница — они оперируют деньгами своих участников, а не государственными. Вот почему наши НПФ так активно охотятся за каждым, кто доверил им свои накопления. Агенты негосударственных фондов прибегают к всевозможным ухищрениям, нередко и подлогу, чтобы добыть заявление в их организацию. Немало россиян неожиданно узнали о том, что, согласно их «собственному» заявлению, их средства пенсионных накоплений формируются в НПФ. Поток лжезаявлений особенно возрос после того, как стало возможно подавать документы, заверенные электронной подписью по Интернету. В прошлом году сотрудники ПФР признали сомнительными 5,5 миллиона заявлений из 12 миллионов. Подтверждают «подписи» 650 удостоверяющих центров, созданных во всех регионах. Судя по результатам, они не несут ответственности за свои действия.

Поразителен анализ, проведенный ВЭБ. В 2016 году россияне потеряли 27 миллиардов рублей, переведя свои накопления из государственного управления в НПФ. 99 процентов переводов оформлялись как досрочные и теряли инвестиционный доход. Это обусловлено правовой неграмотностью людей, которой пользуются агенты фондов, заработок которых полностью определяется количеством привлеченных граждан.

Год назад в Госдуму был внесён законопроект об изменении порядка перехода из одного фонда в другой. Вряд ли он будет вынесен на обсуждение. Минфин и ЦБ разработали концепцию новой пенсионной реформы, предусматривающей замену государственной накопительной системы концепцией индивидуального персонального капитала (ИПК). Он будет формироваться из добровольных взносов работника и соплатежей работодателя и государства.

Келейность недопустима

Министр финансов Антон Силуанов на финансовом форуме министерства заявил об изменении формата пенсионных накоплений. Судя по публикациям в прессе, форум одобрил концепцию, и она передана для рассмотрения в Правительство. Наш комитет в разработке и обсуждении ИПК не участвовал, какой-либо пояснительной документации не получал. Насколько мне известно, финансисты обошлись и без участия профсоюзов. Все — как прежде. Минфин и ЦБ сами готовят реформу, сами ее утверждают, скоро, вероятно осенью, внесут законопроект в Госдуму. Вновь депутатов будут настойчиво, используя все административные ресурсы, побуждать оперативно принять его. И главный довод, опять-таки, другой возможности сбалансировать пенсионную систему нет.

Разговор был бы непростым, зато программу реформирования россияне действительно восприняли бы как государственную. Традиционные аргументы о необходимости сбалансировать федеральный или пенсионный бюджет только раздражают большинство граждан. Они понимают, что бюджет страдает не от излишних запросов пенсионеров, а от непрекращающейся коррупции, расхитителей разных уровней, безответственности, непрофессионализма должностных лиц. Недавно председатель Счетной палаты Татьяна Голикова сообщила: в прошлом году допущено рекордное количество нарушений бюджета и хищений из него.

Пенсионное обеспечение — отражение состояния общества. Реформировать его без изменения экономической, финансовой, налоговой политики невозможно. Концепция ИПК показывает, что Минфин и ЦБ стремятся списать неудачи прошлых реформ, заодно и убедить нас в том, что нашли наконец-то чудо-схему прекрасной, достойной жизни в старости. При этом авторы системы, сомневаясь в нашей сознательности, намерены автоматически подключить к ней всех россиян. С таким подходом вряд ли можно согласиться.

Ещё одно общее замечание. По утверждению Минфина, сегодня трансферты ПФР подрывают федеральный бюджет. Но софинансирование потребует от него едва ли не больше средств, чем он расходует сейчас. Пострадает и ПФР, потеряв часть страховых взносов от работодателей. Во имя чего? Все, даже разработчики ИПК, не скрывают: от реформы выиграет только самая обеспеченная часть среднего класса. В России уже действует два вида пенсионного обеспечения: обязательное страховое и пенсионное для государственных служащих. Теперь будем формировать третье — систему обеспечения среднего класса. Но вполне можно обойтись и без неё, упорядочив сбор страховых взносов и расчёт пенсий граждан с высокой зарплатой.

И последнее. Система ИПК, вероятно, лишь первый шаг в реформе пенсионного обеспечения россиян. О последующих мерах уже тоже немало сказано. Это повышение возраста выхода на пенсию, налоговый маневр 22-22, предусматривающий уменьшение страхового тарифа, повышение НДФЛ. Подобные предложения и планы бьют по самому главному — по доверию к власти и государству.

56030

56030

Ещё материалы: Анатолий Аксаков, Ярослав Нилов