Как не потерять деньги в банке

В особых случаях при банкротстве кредитной организации россияне могут получить повышенную страховку по вкладу — до 10 миллионов рублей

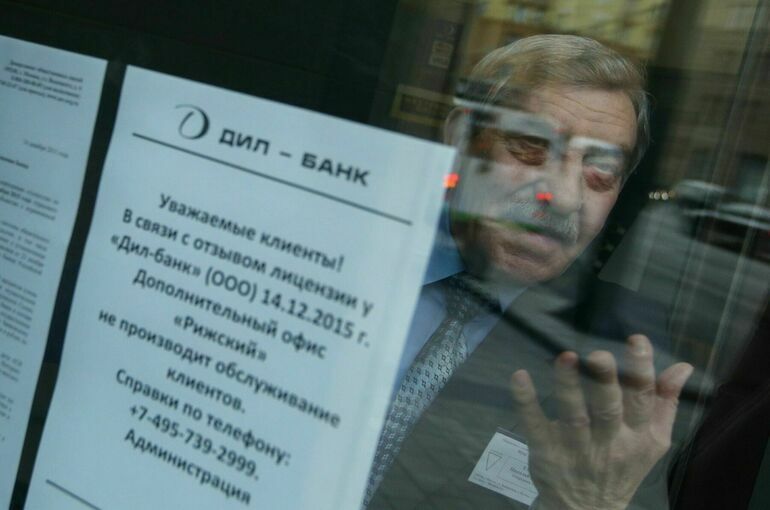

За последние несколько лет Центробанк серьёзно зачистил финансовый сектор от недобросовестных игроков: с 2015 года прекратили свою деятельность 472 кредитные организации, а в целом с 1991 года с рынка ушёл 2791 банк. По закону агентство по страхованию вкладов, созданное в 2003 году, может компенсировать потери до 1,4 млн рублей физлицам, индивидуальным предпринимателям, а также предприятиям малого бизнеса. Однако в Госдуме предлагают распространить норму на профсоюзные и общественные организации. «Парламентская газета» разбиралась, что делать вкладчикам, если их банк прогорел.

Активность ЦБ поугасла, но банки всё равно «лопаются»

Согласно данным ЦБ, 35 банков прекратили свою деятельность с начала текущего года, а последний раз регулятор применил строгие санкции 1 ноября, отобрав лицензию у коммерческого банка «Спутник», который по величине активов занимал 295-е место среди кредитных организаций. Об этом сообщается на сайте Банка России.

Ранее, в сентябре, Центробанк ввёл в «Спутнике» временную администрацию. В результате ревизии была выявлена крупная недостача наличных денежных средств и установлена полная утрата кредитной организацией своего капитала.

Кроме того, следует из релиза ЦБ, банк занижал величину необходимых резервов и завышал стоимость активов в учёте и отчётности, а также был вовлечён в проведение сомнительных валютно-обменных операций. Как пишет «Царьград», «Спутник» был единственной в России кредитной организацией, которая обслуживала операции учреждений ООН для КНДР.

«Отзыв лицензии на осуществление банковских операций, осуществлённый до срока окончания действия моратория на удовлетворение требований кредиторов, не отменяет правовые последствия его введения, в том числе обязанность государственной корпорации «Агентство по страхованию вкладов» по выплате страхового возмещения по вкладам», — напомнили в Центробанке.

В пресс-службе АСВ пояснили «Парламентской газете», что вкладчикам вернут все средства, «но не более 1,4 миллиона рублей, как предусмотрено законом о страховании вкладов». «Требования вкладчиков к банку, превышающие лимиты страхового возмещения, будут удовлетворяться в соответствии с установленной законом процедурой конкурсного производства или принудительной ликвидации банка за счёт его имущества», — уточнили в агентстве.

Что делать, если ваш банк закрыли

В АСВ напоминают, что вкладчик вправе обратиться в агентство с требованием о выплате страхового возмещения до дня завершения процедуры ликвидации банка, которая, как показывает практика, продолжается не менее двух лет. Если же в отношении банка был введён мораторий на удовлетворение требований кредиторов, за страховкой можно обратиться только в течение срока действия моратория.

Сама процедура получения страховки максимально проста: следует лишь заполнить заявление по специальной форме, а также представить действующий документ, удостоверяющий личность, сообщается на сайте агентства.

Процедура возмещения по вкладам устанавливается решением правления АСВ. О дате начала выплат агентство уведомляет вкладчиков через прессу и на своём портале.

Кому и как возвращают деньги

Деньги вкладчикам-физлицам, как правило, возвращают через один или несколько банков-агентов, действующих от имени АСВ, в течение трёх рабочих дней со дня обращения вкладчика с заявлением.

Для возмещения по вкладам индивидуальных предпринимателей деньги перечисляются на банковский счёт. Но если на момент выплаты действует счёт ИП в банке, то средства перечисляют на него.

По вкладам малого предприятия (с 1 января 2019 года) или некоммерческой организации (с 1 октября 2020 года) компенсации перечисляются на банковский счёт юрлиц.

Читайте также:

• Россиянам становится сложнее оплачивать взятые кредиты • В каких случаях нужно оформлять доверенность

По счетам эскроу, открытым для купли-продажи недвижимости, деньги возмещаются по заявлению вкладчика как наличными средствами, так и безналичными.

Как пояснил «Парламентской газете» председатель Комитета Госдумы по финрынку Анатолий Аксаков, в весеннюю сессию на рассмотрение палаты был внесён законопроект, распространяющий систему страхования вкладов на другие категории юрлиц.

«Мы предлагаем расширить перечень организаций, которые могут получать страховку по вкладам, в том числе предлагаем включить в список средние предприятия, профсоюзные организации и ряд общественных организаций», — уточнил депутат.

Кто имеет право на страховку в 10 миллионов рублей

Аксаков напомнил, что с 1 октября 2020 года вступили в силу изменения в Закон о страховании вкладов, согласно которому вкладчики получили право на возмещение своих потерь в повышенном размере. Такая возможность ограничивается особыми обстоятельствами и сроками поступлением денег на счёт (как правило, в течение трёх месяцев до отзыва лицензии у банка).

К особым обстоятельствам относятся:

- Продажа квартиры, земельного участка, на котором расположен жилой дом, садовый дом и другие строения

- Получение наследства

- Возмещение ущерба, причинённого жизни, здоровью или личному имуществу, получение социальных выплат, пособий, компенсационных и иных выплат

- Исполнение решения суда

- Получение грантов в форме субсидий

Порядок получения возмещения в повышенном размере действует тот же: вкладчику необходимо представить в агентство заявление и паспорт. Деньги вкладчику возвращаются в течение одного месяца со дня обращения, но не ранее трёх рабочих дней с момента получения агентством документов, подтверждающих особые обстоятельства.

21913

21913