Борьба с финансовыми «прачечными» идет уже два десятилетия

20 лет назад президент РФ Владимир Путин подписал Федеральный закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем»

Двадцать лет назад Россия официально вошла в число стран, борющихся с отмыванием преступных денег — 7 августа 2001 года президент подписал закон «О противодействии легализации (отмыванию) доходов, полученных преступным путем». С тех пор в документ было внесено больше полусотни поправок, в итоге количество сомнительных финансовых операций в банках постоянно снижается. В нюансах 20-летней борьбы с финансовыми «прачечными» разбирался журнал «РФ сегодня».

«Антиотмывочный» в действии

В апреле этого года в Адыгее выявили схему легализации денег в особо крупном размере. Как писали СМИ, двое руководителей крупных сельхозпредприятий давали наемным бухгалтерам указания о перечислении похищенных у одного из банков более двух миллиардов рублей. Для этого они использовали открытые в том же кредитном учреждении счета контролируемых ООО, делая это с целью придания финансовым операциям легального статуса. Была проведена финансово-кредитная и другие экспертизы, допрошены более ста человек, налажено взаимодействие с Интерполом для установления выведенных за рубеж активов…

Легализация преступных доходов — серьезное экономическое преступление. Те, кто его совершают, стремятся скрыть истинное происхождение и назначение своих денег, которые обычно связаны с коррупцией, уклонением от уплаты налогов, наркобизнесом, деятельностью террористических организаций и другими видами организованной преступности.

Для этого они используют в качестве прикрытия обычные финансовые операции или хозяйственную деятельность, что и называется сомнительными операциями. Борьба с ними — важная задача для государства, ведь невозможно эффективно противостоять криминалу, не перекрыв его финансовые потоки.

«Антиотмывочный» закон вступил в силу через полгода после подписания — 1 февраля 2002 года. И сразу реально подключил Россию к международному сотрудничеству в борьбе с «грязными капиталами», включая обмен информацией, оказание правовой помощи, выдачу преступников, признание приговоров, вынесенных судьями иностранных государств, конфискацию незаконных доходов.

Документом предусмотрен строгий контроль соответствующих структур, информирование о подозрительных сделках, идентификация клиентов и участников финансовых операций.

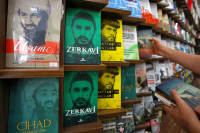

Еще сложнее идет расследование дел, связанных с отмыванием денег наркобизнеса, а также идущих на финансирование терроризма. Так, весной этого года по такому подозрению был арестован владелец издательства исламской литературы «Умма» Асламбек Эжаев. Как отметили в Следственном комитете, предприятие он использовал для сбора и перевода денежных средств и с 2012 года организовал финансирование запрещенной в России международной террористической организации «Исламское государство». Причем перевел свыше 34 миллионов рублей террористам, находящимся в розыске. В его домах и квартирах следователи обнаружили банковские карты, используемые для финансирования терроризма, и технические средства передачи информации.

Вообще, по данным Национального антитеррористического комитета, Росфинмониторинг в прошлом году заблокировал активы более чем на 57 миллионов рублей у 1200 человек, подозреваемых в причастности к терроризму. Всего были выявлены и пресечены 184 канала финансирования терроризма.

Борьбу с сомнительными операциями в финансовой системе в тесном взаимодействии ведут правоохранительные органы, Центробанк, Росфинмониторинг, Федеральная налоговая служба и другие контрольно-надзорные органы. В результате, отмечает ЦБ РФ, объем таких транзакций постоянно уменьшается — в 2020 году он сократился на 26 процентов.

Позитивная динамика отмечена как в снижении объемов обналичивания в банковском и других секторах (меньше на 30 процентов, чем в 2019 году), так и по операциям с признаками вывода денежных средств за рубеж (сокращение на 20 процентов).

«Работа по обеспечению прозрачности финансового сектора является одной из приоритетных для Банка России, регулятор проводит ее на постоянной основе совместно с участниками финансового рынка. Несмотря на особенности 2020 года, эта работа не остановилась», — сообщила 31 марта пресс-служба ЦБ мнение зампредседателя Центробанка Дмитрия Скобелкина.

Эффективность механизма противодействия незаконным финансовым потокам возможна, только если финансовая система сама ставит заслон для экономической активности преступных элементов, считают в ЦБ. Так, банки имеют право отказывать в открытии счетов, вкладов или проведении операций клиентам, чья добросовестность вызывает сомнения.

Уже в этом году ЦБ пересмотрел критерии вовлеченности в сомнительные операции кредитных организаций. Главный — если объем подобных транзакций с безналичными и наличными денежными средствами превышает полмиллиарда рублей за квартал. Ранее этот порог составлял миллиард рублей и был установлен в 2017 году. Новые критерии применяются с II квартала 2021 года.

«Знай своего клиента»

Но иногда и добросовестные клиенты могут получать отказы в проведении операций, если они не предоставили банкам достаточно информации или банки ошибочно расценили их операции как сомнительные.

Например, человек решил купить квартиру на честно и законно заработанные деньги, которые раскиданы по разным банкам. За несколько дней до сделки он переводит все деньги в один банк и пишет заявление на обналичивание этих средств. Но служба безопасности финансовой организации блокирует операцию и просит предоставить проект договора купли-продажи недвижимости.

Чтобы такие ситуации не приводили к трудностям и дополнительным затратам для честных сделок, ЦБ создал двухуровневую систему пересмотра решений об отказах. На первом этапе клиент, не согласный с решением, обращается в банк, а если вновь получает отказ — в межведомственную комиссию при Банке России. Такой сервис функционирует на сайте регулятора.

Конечно, выявление сомнительных операций — сложная и дорогостоящая работа. ЦБ постоянно определяет основные признаки подобной сомнительности, а также предоставляет кредитно-финансовым организациям информацию о лицах, которым ранее было отказано в банковском обслуживании из-за сомнений в их добросовестности. Банки должны обратить внимание на денежную операцию, если сделка очень запутанна и складывается впечатление, что ее участники хотят, чтобы банк не понял, что к чему.

Другой распространенный случай, когда сделка не имеет деловой цели, например покупатель приобретает товар по явно завышенной цене. Еще один пример: зачисляется крупная сумма денег на счета физлиц, притом что они потом снимают эти деньги наличными.

Во второй половине этого года ЦБ планирует запустить платформу для банков «Знай своего клиента» — систему, которая будет предоставлять необходимую информацию об уровне риска вовлеченности в проведение сомнительных операций потенциальных и существующих клиентов. Это сократит и издержки банков, и число необоснованных отказов. Соответствующий законопроект принят 15 июня в первом чтении.

В итоге клиентов разделят на три категории по степени риска — высокому, среднему и низкому. Критерии отнесения к той или иной группе будут совместно определять ЦБ и Росфинмониторинг. Чем ниже риск, тем меньше «антиотмывочных инструментов» будут применять к организациям.

«Первая задача нововведений — максимально облегчить жизнь благонадежных клиентов, прежде всего субъектов малого и среднего предпринимательства, снизить им количество документов для подтверждения операций, — сказал «РФ сегодня» один из авторов законопроекта о создании платформы «Знай своего клиента», член Комитета Госдумы по финансовому рынку Алексей Изотов. — И если клиент находится в «зеленой зоне», то банк не должен отказывать ему в проведении каких-либо операций по банковскому счету».

Вторая задача нововведения, по его словам, состоит в том, чтобы «выбить почву» из-под ног у фирм-однодневок, которые не ведут реальную экономическую деятельность и проводят платежи по сложным схемам для обналичивания денег, их вывода за рубеж, в теневую экономику.

«Их у нас 0,7 процента. Но именно из-за них страдают все участники экономического процесса», — констатировал депутат.

Рискориентированный подход

Система оценки рисков — эффективный способ следить за соблюдением норм «антиотмывочного» закона. Изменения, закрепившие понятие национальной оценки рисков совершения операций или сделок в целях отмывания доходов, полученных преступным путем, и финансирования терроризма, вступили в силу 27 июня. Этой оценкой занимаются Росфинмониторинг вместе с ЦБ, Федеральной нотариальной палатой, Федеральной палатой адвокатов и саморегулируемыми организациями аудиторов при участии организаций, осуществляющих операции с деньгами.

В соответствии с законом, Росфинмониторинг получил возможность дистанционно анализировать поступающую в него информацию. Контролем занимаются надзорные органы в соответствующей сфере: за исполнением закона аудиторами следит саморегулируемая организация аудиторов, адвокатами — адвокатские палаты, а нотариусами — нотариальные.

При контрольных мероприятиях все эти органы обязаны применять рискориентированный подход, а по итогу Росфинмониторинг может передавать материалы в правоохранительные органы — для превентивных мер по пресечению незаконной деятельности.

Читайте также:

• Табачные акцизы — в регионы, страхование неработающих — на федеральный уровень

Перечень денежных операций, подлежащих обязательному контролю, постоянно пополняется. Так, с 1 марта российские кредитные организации начали в обязательном порядке направлять в Росфинмониторинг информацию о снятии наличных с иностранных банковских карт.

Сюда входят также:

- операции по зачислению или списанию денежных средств со счета на сумму от 600 тысяч рублей,

- почтовые переводы свыше 100 тысяч рублей,

- операции по возврату неиспользованного остатка денежных средств, внесенных в качестве аванса за услуги связи, — от 100 тысяч рублей.

Все эти ограничения распространяются на эквивалентные суммы в иностранной валюте.

В то же время из-под контроля были выведены переводы, осуществляемые некредитными организациями по поручению клиента, обмен банкнот одного достоинства на банкноты другого, перевод денег за границу на счет, открытый на анонимного владельца.

Банки теперь обязаны представлять в Росфинмониторинг сведения о любых операциях по сделкам с недвижимостью на сумму от 3 миллионов рублей. Увеличена со 100 до 200 тысяч рублей сумма покупки физлицом ювелирных изделий, при которой идентификация клиента не проводится.

Функции Росфинмониторинга постоянно расширяются, а поставленные задачи усложняются, заявил «РФ сегодня» председатель Комитета Совета Федерации по бюджету и финансовым рынкам Анатолий Артамонов.

«В 2021 году полномочия Росфинмониторинга дополнены вопросами противодействия финансированию экстремизма, — отметил сенатор. — В целом же инструменты финансового мониторинга и рискориентированного подхода должны способствовать пресечению самой возможности использования нелегальных схем».

Результатами деятельности ведомства совместно с другими органами являются раскрытые и ликвидированные сети по отмыванию доходов, полученных преступным путем, и «теневые» финансовые схемы, доведенные до суда сотни уголовных дел, а также, что не менее важно, огромное число предотвращенных преступлений как экономических, так и уголовных, добавил Артамонов.

«Это сотни миллиардов рублей как выведенных из серой зоны, так и не допущенных в нее», — сказал он.

В прошлом году Росфинмониторинг зафиксировал рост числа мошеннических схем на фоне пандемии, которые были направлены на хищение средств, выделяемых на борьбу с короновирусом и на поддержку бизнеса. Возросли также риски сбора денежных средств под видом благотворительной деятельности и использования этих денег в целях финансирования террористов, сообщили в ведомстве. Всего было выявлено порядка 20 тысяч подозрительных мероприятий.

«По итогам 2020 года финансовые организации, в первую очередь банки, направили нам 18 тысяч сообщений о подозрительных операциях с пометкой «ковид» на общую сумму 34 миллиарда рублей. Мы провели порядка 500 проверочных мероприятий, результаты направлены в правоохранительные органы. Несколько десятков дел возбуждены по указанным материалам», — сообщил замглавы Росфинмониторинга Герман Негляд в ходе заседания Комитета Госдумы по финрынку 23 марта.

Главными итогами реализации «антиотмывочного» закона в 2020 году в Комитете Совета Федерации по бюджету и финрынкам считают следующие:

- в 2 раза снижена доля юридических лиц с признаками фиктивности (так называемых технических компаний и фирм-однодневок) от общего числа регистрируемых юрлиц, а также объем сомнительного финансового потока с их участием;

- более чем на 40 процентов сократился объем денежных средств, выведенных за рубеж по сомнительным основаниям;

- применение кредитными организациями заградительных мер (отказов в открытии счета и проведении операций) позволило пресечь вывод в нелегальный оборот более 190 миллиардов рублей;

- в 2,5 раза сокращен объем операций, связанных с сомнительным обналичиванием денежных средств с использованием электронных средств платежа;

- снижены количество и суммы государственных контрактов, заключенных с номинальными юрлицами, — в 1,3 и 1,2 раза соответственно;

- Росфинмониторинг провел более 5 тысяч финансовых расследований, а в уголовном производстве находится порядка 500 уголовных дел, в которых используются материалы ведомства;

- по коррупционным делам выявлено активов на 35 миллиардов рублей, еще на 38,5 миллиарда рублей активов возвращено.

«Антиотмывка» мирового уровня

В целом принятые Росфинмониторингом совместно с ЦБ, правоохранителями и кредитными организациями меры позволили на треть сократить объем сомнительных финансовых операций по итогам прошлого года, отметили в Совете Федерации.

Причем контроль ведется не только внутри страны, но и на международном уровне, например в рамках участия России в работе Группы разработки финансовых мер по борьбе с отмыванием денег (ФАТФ) и других профильных международных организаций.

По итогам анализа соответствия рекомендациям ФАТФ, а также эффективности российской системы противодействия отмыванию доходов и финансированию терроризма в ходе взаимной оценки России группой ФАТФ наша страна вошла в пятерку государств с наиболее эффективными «антиотмывочными» системами.

«Это обусловлено высоким уровнем как технического соответствия нашей системы рекомендациям ФАТФ, так и ее эффективности. Особо отмечены высокий уровень финансовой разведки России и применяемые подходы к проведению национальной оценки профильных рисков», — сказал Анатолий Артамонов.

Среди важных последних изменений в «антиотмывочный» закон он назвал расширение возможности использования единой биометрической системы для получения финансовых услуг, внедрение дистанционных методов финмониторинга и рискориентированного подхода.

Кроме того, были приняты дополнительные меры по противодействию проникновения в Россию нежелательных организаций и вмешательству иностранных государств во внутренние дела нашей страны.

«Работа по совершенствованию закона и его инструментов продолжается, — резюмировал сенатор. — Мы ждем реализации платформы «Знай своего клиента». Уверен, ее внедрение будет способствовать повышению эффективности национальной системы противодействия отмыванию преступных доходов».

77922

77922